民法第900条の法定相続分は、第901条 (代襲相続人の相続分)とともに同順位の相続人が数人あって共同相続となる場合の各相続人の相続分を定めています。

また、相続税の総額を計算する場合の相続分は、相続税法第15条第2項に規定する相続人の数に応じた相続人が民法第900条及び第901条の規定による相続分とされています。

今回は、相続人の中に養子がいる場合の相続税の税額を確認します。

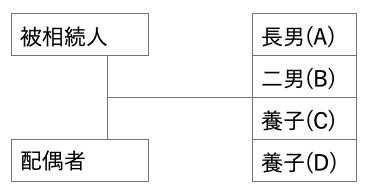

1.各人の課税価格とその合計額 ※債務控除後の金額とします。

配偶者12,000万円+長男(A) 6,000万円+二男(B) 4,000万円+養子(C) 1,000万円+養子(D) 400万円

=23,400万円

2.相続税法における法定相続人の数 (相続税法第15条第2項第1号)

相続税法の規定により養子2人のうち1人が法定相続人となるため、合計4人となります。

3.相続税法における法定相続人の相続分

配偶者1/2、長男(A)1/6、二男(B)1/6、養子(C) または(D)1/6となります。

4.遺産に係る基礎控除額

3,000万円+600万円×4=5,400万円

5.課税遺産総額

23,400万円 (上記1.) -5,400万円 (上記4.) =18,000万円

6.法定相続分による取得金額

配偶者 18,000万円×1/2=9,000万円 長男(A) 18,000万円×1/6=3,000万円

二男(B) 18,000万円×1/6=3,000万円 養子(C) または(D) 18,000万円×1/6=3,000万円

7.各法定相続人の相続税額の計算の基礎となる税額

配偶者 9,000万円×30%-700万円=2,000万円

長男(A) 3,000万円×15%-50万円=400万円

二男(B) 3,000万円×15%-50万円=400万円

養子(C) または(D) 3,000万円×1/6=400万円

8.相続税の総額

2,000万円+400万円×3=計3,200万円

気軽に相談できる渋谷区の税理士事務所

梶田税理士・司法書士・社会保険労務士事務所では、「相続税」のご相談にも乗りますので、お気軽にご連絡ください。

渋谷区の税理士事務所 梶田税理士・司法書士・社会保険労務士事務所

お急ぎのご連絡は、03-3373-0872まで