今回は、相続税及び贈与税の納税義務者について確認します。

• 納税義務者

1.無制限納税義務者

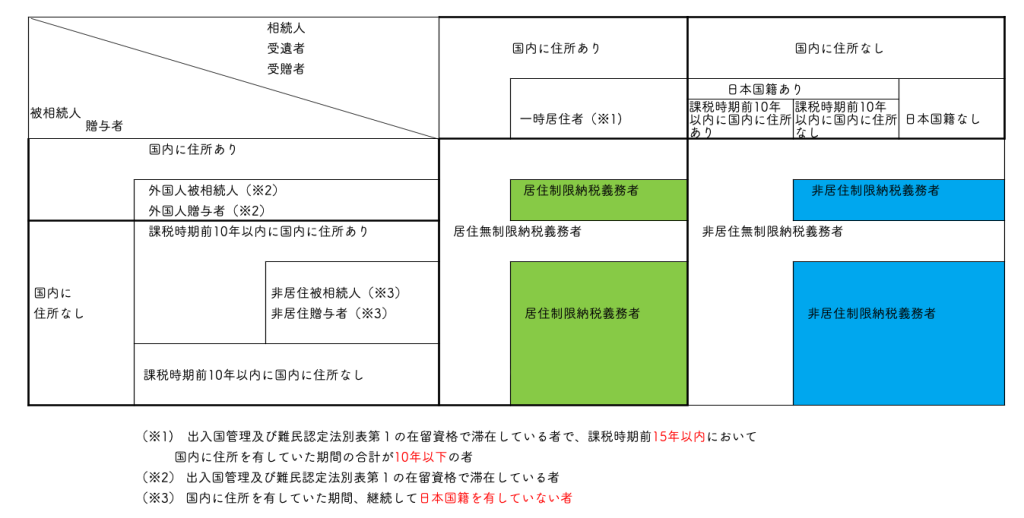

「居住無制限納税義務者」又は「非居住無制限納税義務者」をいいます。

無制限納税義務者は、相続若しくは遺贈又は贈与により取得した財産のうち、(国外財産を含む)取得した財産の全部に対して、相続税又は贈与税の納税義務を負います。

2.制限納税義務者

「居住制限納税義務者」又は「非居住制限納税義務者」をいいます。

制限納税義務者は、相続若しくは遺贈又は贈与により取得した財産のうち、国内財産に対してのみ、相続税又は贈与税の納税義務を負います。

3.特定納税義務者

相続又は遺贈により財産を取得しなかった個人で、被相続人から相続時精算課税の適用を受ける財産を贈与により取得した者をいいます。

特定納税義務者は、その相続時精算課税の適用を受けた財産について納税義務を負います。

• 納税義務者(上記3.を除く) の範囲は、次の表のとおりとなります。

気軽に相談できる渋谷区の税理士事務所

梶田税理士・司法書士・社会保険労務士事務所では、「相続税・贈与税」のご相談にも乗りますので、お気軽にご連絡ください。

渋谷区の税理士事務所 梶田税理士・司法書士・社会保険労務士事務所

お急ぎのご連絡は、03-3373-0872まで